-

- 公司:

- 诚信江南信息咨询有限公司

-

- 联系:

- 王经理 蒋经理

-

- 手机:

-

15720886679

13862072497

13862067092

-

- 地址:

- 苏州312国道机电五金城旁

- 电子银行承兑汇票的优势与开通流程详细解析635阅读 2025-09-01 11:49:29

- 电子银行承兑财务公司承兑是什么意思?597阅读 2025-09-01 11:48:42

- 电子银行承兑汇票:流程与优势剖析650阅读 2025-09-01 11:48:02

- 银行的电子承兑汇票是什么东西?607阅读 2025-09-01 11:46:58

- 电子银行承兑汇票重点知识1057阅读 2025-09-01 11:46:08

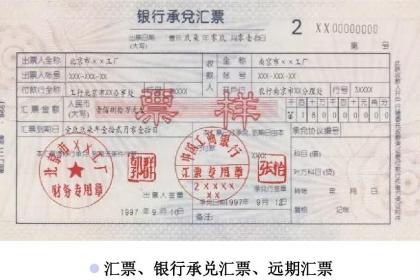

银票和商票透彻讲解,不看就亏了

2019-09-29 11:11:25 5488次浏览

银行承兑汇票(银票)和商业承兑汇票(商票),本质上来讲确实都是一种商业汇票,但两者肯定还是会有较大区别的,主要是两者的承兑人不同,即付款方不一样。

银行承兑汇票

发行银行承兑汇票,对于银行来说,有两个好处,赚取保证金存款以及手续费用。举个例子:A企业是一家食品生产企业,向B企业采购一批海苔,价值1000万元,假设此时A企业自身账户上只有500万元,但B企业又不愿意让它欠款,怎么?一是减少采购量,还有一种是找银行。

银行推荐A企业使用承兑汇票,只要A企业在银行账户里存300万元保证金并缴纳一笔手续费,银行就给它开一张1000万元的承兑汇票。A企业就可以用这张票去找B企业买海苔了。B企业为什么愿意接受呢?因为银行承兑汇票到期后,银行见票必须无条件给钱,所以B不用担心钱要不回来。如果B着急用钱,既可以把这张票转手(背书)给它的上游企业(如果有企业愿意接收的话),也可以去银行把这张票贴现出来(相当于卖给银行),当然肯定卖不了1000万元,可能就卖个995万元。

银行的赚点:这笔案例中,银行主要赚取了保证金存款、A企业的开票手续费、B企业的贴现费用(如有)。当然银行并非躺着赚钱,他也要承担风险。

银行的风险:银承到期,见票必须无条件付款,假设上述的银承到期了(银承的期限一般为6个月或1年),A企业没有把差额的700万元存进银行账户,那么银行就要先垫付给B企业1000万元,再自己去找A企业催讨700万元。所以银行并非随便企业都会给你开票的,A企业要申请开票,必须要先到银行进行授信,只有在银行有授信额度,才可以申请开票。或许有人会问,为什么不直接发放贷款,要搞这么麻烦的开票,这是因为开票和放款有着很多本质上的区别,这里暂时不分析。

商业承兑汇票

商业承兑汇票,分为两种:一种是普通的商票;另一种是带有保兑函的商票。

1、普通的商票

举例:仍然是A企业需要采购一批原材料1000万元,向B企业购买,这时候A没有足够的钱或者说暂时不想把钱支付给B企业,就会开一张商业承兑汇票给B,商业承兑汇票到期后,B企业可以拿着这张票据到银行,直接由银行把钱从A的账户里划转给B企业。商票的好处就是到期,只要A账户有钱,可以直接拿到钱,不用在讨钱讨到要死;当然如果A账户没钱,银行会退回票据,让B自己去找A要。

商票好不好使,关键看出票人,如果出票人是烟草、电力、石化这些大国企或者像腾讯、阿里、今日头条这些厉害的民企,那么接受度也很高,不输于银承;但如果是普通的商业承兑汇票,那么就没那么好流通了。

2、带有保兑函的商票

如果银行给予出票人授信额度,对其额度内签发并承兑的商票给予保贴,那么商票的流动性就大大提高了。

举例:对于A企业签发的商业承兑汇票,银行如果承诺愿意给予贴现(也就是B企业可以拿A企业开的商票去银行换钱,当然仍然会收取贴现费用),那么商票的流动性和接受度也会大大的提高。

总结:

整体上来说,商票与银行的关系较低,银行能赚取的也比较少,不如银票;对中小企业来说,如果可以选择银票尽量不选择商票。就票据理财来说,二者区别不大。

-

承兑是指汇票付款人承诺在汇票到期日支付汇票金额的票据行为。承兑是汇票特有的一种制度。因为汇票的出票人在出票时,是委托他人(付款人)代替其支付票据金额,而该付款人在出票时并未在票据上签章,并非票据债务人,无当然的支付义务。为使票据法律关系得以24-01-12 15:12:01

承兑是指汇票付款人承诺在汇票到期日支付汇票金额的票据行为。承兑是汇票特有的一种制度。因为汇票的出票人在出票时,是委托他人(付款人)代替其支付票据金额,而该付款人在出票时并未在票据上签章,并非票据债务人,无当然的支付义务。为使票据法律关系得以24-01-12 15:12:01 -

承兑汇票汇票按签发人不同,分为银行承兑汇票和商业承兑汇票两种,具体如下: 1、银行承兑汇票是指由在承兑银行开立存款账户的存款人签发,向开户银行申请并经银行审查同意承兑的,保证在指定日期无条件支付确定的金额给收款人或持票人的票据。银行承兑汇24-01-12 15:09:01

承兑汇票汇票按签发人不同,分为银行承兑汇票和商业承兑汇票两种,具体如下: 1、银行承兑汇票是指由在承兑银行开立存款账户的存款人签发,向开户银行申请并经银行审查同意承兑的,保证在指定日期无条件支付确定的金额给收款人或持票人的票据。银行承兑汇24-01-12 15:09:01 -

1.付款人对向其提示承兑的汇票,应当自收到提示承兑的汇票之日起3日内承兑或拒绝承兑。付款人在收到提示承兑汇票时,还应当向持票人签发收到汇票的回单。回单上应当记明汇票提示承兑日期并签章。2.承兑的记载事项。付款人承兑汇票的,应当在汇票正面记载24-01-12 15:06:02

1.付款人对向其提示承兑的汇票,应当自收到提示承兑的汇票之日起3日内承兑或拒绝承兑。付款人在收到提示承兑汇票时,还应当向持票人签发收到汇票的回单。回单上应当记明汇票提示承兑日期并签章。2.承兑的记载事项。付款人承兑汇票的,应当在汇票正面记载24-01-12 15:06:02 -

1、附属的票据行为。2、远期汇票付款人所为的票据行为。3、表示愿意支付汇票金额的票据行为。4、汇票付款人在汇票上所为的票据行为。1.自由承兑原则。汇票的付款人可以依自己独立的意思,决定是否进行承兑,不受出票人指定其为付款人的限制。即使付款人24-01-12 15:03:01

1、附属的票据行为。2、远期汇票付款人所为的票据行为。3、表示愿意支付汇票金额的票据行为。4、汇票付款人在汇票上所为的票据行为。1.自由承兑原则。汇票的付款人可以依自己独立的意思,决定是否进行承兑,不受出票人指定其为付款人的限制。即使付款人24-01-12 15:03:01 -

1、银行承兑汇票担保企业在从事国内贸易购买货物向银行申请开立承兑汇票时,由担保机构对汇票金额的全部或保证金敞口部分提供的担保。2、商业票据贴现担保商业票据贴现担保是企业将未到期的商业承兑汇票向银行申请贴现时,担保机构按票面金额为企业向银行提24-01-12 15:00:01

1、银行承兑汇票担保企业在从事国内贸易购买货物向银行申请开立承兑汇票时,由担保机构对汇票金额的全部或保证金敞口部分提供的担保。2、商业票据贴现担保商业票据贴现担保是企业将未到期的商业承兑汇票向银行申请贴现时,担保机构按票面金额为企业向银行提24-01-12 15:00:01 -

承兑汇票是指办理过承兑手续的汇票。即在交易活动中,售货人为了向购货人索取货款而签发汇票,并经付款人在票面上注明承认到期付款的“承兑”字样及签章。 承兑是汇票付款人承诺在汇票到期日支付汇票金额的票据行为。付款人承兑以后成为汇票的承兑人。24-01-12 14:57:01

承兑汇票是指办理过承兑手续的汇票。即在交易活动中,售货人为了向购货人索取货款而签发汇票,并经付款人在票面上注明承认到期付款的“承兑”字样及签章。 承兑是汇票付款人承诺在汇票到期日支付汇票金额的票据行为。付款人承兑以后成为汇票的承兑人。24-01-12 14:57:01 -

1、附属的票据行为。2、远期汇票付款人所为的票据行为。3、表示愿意支付汇票金额的票据行为。4、汇票付款人在汇票上所为的票据行为。承兑汇票汇票按签发人不同,分为银行承兑汇票和商业承兑汇票两种,具体如下: 1、银行承兑汇票是指由在承兑银行开立24-01-12 14:54:01

1、附属的票据行为。2、远期汇票付款人所为的票据行为。3、表示愿意支付汇票金额的票据行为。4、汇票付款人在汇票上所为的票据行为。承兑汇票汇票按签发人不同,分为银行承兑汇票和商业承兑汇票两种,具体如下: 1、银行承兑汇票是指由在承兑银行开立24-01-12 14:54:01 -

承兑是指汇票付款人承诺在汇票到期日支付汇票金额的票据行为。承兑是汇票特有的一种制度。因为汇票的出票人在出票时,是委托他人(付款人)代替其支付票据金额,而该付款人在出票时并未在票据上签章,并非票据债务人,无当然的支付义务。为使票据法律关系得以24-01-12 14:51:01

承兑是指汇票付款人承诺在汇票到期日支付汇票金额的票据行为。承兑是汇票特有的一种制度。因为汇票的出票人在出票时,是委托他人(付款人)代替其支付票据金额,而该付款人在出票时并未在票据上签章,并非票据债务人,无当然的支付义务。为使票据法律关系得以24-01-12 14:51:01 -

1.自由承兑原则。汇票的付款人可以依自己独立的意思,决定是否进行承兑,不受出票人指定其为付款人的限制。即使付款人与出票人存在一定的资金关系或依承兑协议,应为汇票进行承兑而未承兑,也只承担票据外责任。2.完全承兑原则。我国票据法第54条规定,24-01-12 14:48:01

1.自由承兑原则。汇票的付款人可以依自己独立的意思,决定是否进行承兑,不受出票人指定其为付款人的限制。即使付款人与出票人存在一定的资金关系或依承兑协议,应为汇票进行承兑而未承兑,也只承担票据外责任。2.完全承兑原则。我国票据法第54条规定,24-01-12 14:48:01 -

承兑汇票是指办理过承兑手续的汇票。即在交易活动中,售货人为了向购货人索取货款而签发汇票,并经付款人在票面上注明承认到期付款的“承兑”字样及签章。 承兑是汇票付款人承诺在汇票到期日支付汇票金额的票据行为。付款人承兑以后成为汇票的承兑人。24-01-12 14:45:01

承兑汇票是指办理过承兑手续的汇票。即在交易活动中,售货人为了向购货人索取货款而签发汇票,并经付款人在票面上注明承认到期付款的“承兑”字样及签章。 承兑是汇票付款人承诺在汇票到期日支付汇票金额的票据行为。付款人承兑以后成为汇票的承兑人。24-01-12 14:45:01 -

1.概念。提示承兑是指汇票的持票人,向汇票上所载的付款人出示汇票,请求其承诺付款的行为。由于提示承兑的目的仅在于请求付款人就是否承担到期付款义务加以确定,所以,对于提示人的资格一般无特别要求。2.提示承兑的期间。(1)对于定日付款或者出票后24-01-12 14:42:01

1.概念。提示承兑是指汇票的持票人,向汇票上所载的付款人出示汇票,请求其承诺付款的行为。由于提示承兑的目的仅在于请求付款人就是否承担到期付款义务加以确定,所以,对于提示人的资格一般无特别要求。2.提示承兑的期间。(1)对于定日付款或者出票后24-01-12 14:42:01 -

承兑是指汇票付款人承诺在汇票到期日支付汇票金额的票据行为。承兑是汇票特有的一种制度。因为汇票的出票人在出票时,是委托他人(付款人)代替其支付票据金额,而该付款人在出票时并未在票据上签章,并非票据债务人,无当然的支付义务。为使票据法律关系得以24-01-12 14:39:01

承兑是指汇票付款人承诺在汇票到期日支付汇票金额的票据行为。承兑是汇票特有的一种制度。因为汇票的出票人在出票时,是委托他人(付款人)代替其支付票据金额,而该付款人在出票时并未在票据上签章,并非票据债务人,无当然的支付义务。为使票据法律关系得以24-01-12 14:39:01 -

1.概念。提示承兑是指汇票的持票人,向汇票上所载的付款人出示汇票,请求其承诺付款的行为。由于提示承兑的目的仅在于请求付款人就是否承担到期付款义务加以确定,所以,对于提示人的资格一般无特别要求。2.提示承兑的期间。(1)对于定日付款或者出票后24-01-12 14:36:01

1.概念。提示承兑是指汇票的持票人,向汇票上所载的付款人出示汇票,请求其承诺付款的行为。由于提示承兑的目的仅在于请求付款人就是否承担到期付款义务加以确定,所以,对于提示人的资格一般无特别要求。2.提示承兑的期间。(1)对于定日付款或者出票后24-01-12 14:36:01 -

1.付款人对向其提示承兑的汇票,应当自收到提示承兑的汇票之日起3日内承兑或拒绝承兑。付款人在收到提示承兑汇票时,还应当向持票人签发收到汇票的回单。回单上应当记明汇票提示承兑日期并签章。2.承兑的记载事项。付款人承兑汇票的,应当在汇票正面记载24-01-12 14:33:02

1.付款人对向其提示承兑的汇票,应当自收到提示承兑的汇票之日起3日内承兑或拒绝承兑。付款人在收到提示承兑汇票时,还应当向持票人签发收到汇票的回单。回单上应当记明汇票提示承兑日期并签章。2.承兑的记载事项。付款人承兑汇票的,应当在汇票正面记载24-01-12 14:33:02 -

承兑汇票是指办理过承兑手续的汇票。即在交易活动中,售货人为了向购货人索取货款而签发汇票,并经付款人在票面上注明承认到期付款的“承兑”字样及签章。 承兑是汇票付款人承诺在汇票到期日支付汇票金额的票据行为。付款人承兑以后成为汇票的承兑人。24-01-12 14:30:01

承兑汇票是指办理过承兑手续的汇票。即在交易活动中,售货人为了向购货人索取货款而签发汇票,并经付款人在票面上注明承认到期付款的“承兑”字样及签章。 承兑是汇票付款人承诺在汇票到期日支付汇票金额的票据行为。付款人承兑以后成为汇票的承兑人。24-01-12 14:30:01 -

1、附属的票据行为。2、远期汇票付款人所为的票据行为。3、表示愿意支付汇票金额的票据行为。4、汇票付款人在汇票上所为的票据行为。1.概念。提示承兑是指汇票的持票人,向汇票上所载的付款人出示汇票,请求其承诺付款的行为。由于提示承兑的目的仅在于24-01-12 14:27:01

1、附属的票据行为。2、远期汇票付款人所为的票据行为。3、表示愿意支付汇票金额的票据行为。4、汇票付款人在汇票上所为的票据行为。1.概念。提示承兑是指汇票的持票人,向汇票上所载的付款人出示汇票,请求其承诺付款的行为。由于提示承兑的目的仅在于24-01-12 14:27:01 -

1、银行承兑汇票担保企业在从事国内贸易购买货物向银行申请开立承兑汇票时,由担保机构对汇票金额的全部或保证金敞口部分提供的担保。2、商业票据贴现担保商业票据贴现担保是企业将未到期的商业承兑汇票向银行申请贴现时,担保机构按票面金额为企业向银行提24-01-12 14:24:01

1、银行承兑汇票担保企业在从事国内贸易购买货物向银行申请开立承兑汇票时,由担保机构对汇票金额的全部或保证金敞口部分提供的担保。2、商业票据贴现担保商业票据贴现担保是企业将未到期的商业承兑汇票向银行申请贴现时,担保机构按票面金额为企业向银行提24-01-12 14:24:01 -

1.付款人对向其提示承兑的汇票,应当自收到提示承兑的汇票之日起3日内承兑或拒绝承兑。付款人在收到提示承兑汇票时,还应当向持票人签发收到汇票的回单。回单上应当记明汇票提示承兑日期并签章。2.承兑的记载事项。付款人承兑汇票的,应当在汇票正面记载24-01-12 14:21:01

1.付款人对向其提示承兑的汇票,应当自收到提示承兑的汇票之日起3日内承兑或拒绝承兑。付款人在收到提示承兑汇票时,还应当向持票人签发收到汇票的回单。回单上应当记明汇票提示承兑日期并签章。2.承兑的记载事项。付款人承兑汇票的,应当在汇票正面记载24-01-12 14:21:01 -

承兑是指汇票付款人承诺在汇票到期日支付汇票金额的票据行为。承兑是汇票特有的一种制度。因为汇票的出票人在出票时,是委托他人(付款人)代替其支付票据金额,而该付款人在出票时并未在票据上签章,并非票据债务人,无当然的支付义务。为使票据法律关系得以24-01-12 14:18:01

承兑是指汇票付款人承诺在汇票到期日支付汇票金额的票据行为。承兑是汇票特有的一种制度。因为汇票的出票人在出票时,是委托他人(付款人)代替其支付票据金额,而该付款人在出票时并未在票据上签章,并非票据债务人,无当然的支付义务。为使票据法律关系得以24-01-12 14:18:01 -

1、附属的票据行为。2、远期汇票付款人所为的票据行为。3、表示愿意支付汇票金额的票据行为。4、汇票付款人在汇票上所为的票据行为。 商业汇票可以在出票时向付款人提示承兑后使用,也可以在出票后先使用再向付款人提示承兑。商业汇票的提示付款期限,自24-01-12 14:15:01

1、附属的票据行为。2、远期汇票付款人所为的票据行为。3、表示愿意支付汇票金额的票据行为。4、汇票付款人在汇票上所为的票据行为。 商业汇票可以在出票时向付款人提示承兑后使用,也可以在出票后先使用再向付款人提示承兑。商业汇票的提示付款期限,自24-01-12 14:15:01