-

- 公司:

- 诚信江南信息咨询有限公司

-

- 联系:

- 王经理 蒋经理

-

- 手机:

-

15720886679

13862072497

13862067092

-

- 地址:

- 苏州312国道机电五金城旁

- 银行承兑汇票的出票人具备的条件172阅读 2025-12-09 20:15:12

- 银行承兑汇票贴现申请人应具备的条件164阅读 2025-12-09 20:14:36

- 承兑汇票贴现的详细流程如下189阅读 2025-12-09 20:14:08

- 银行承兑汇票金额所对应的的发票160阅读 2025-12-09 20:13:42

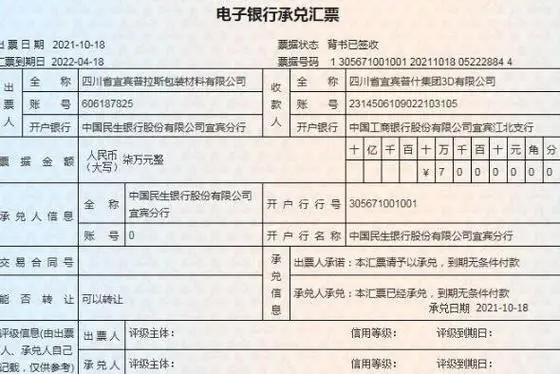

- 什么是电子银行承兑汇票?174阅读 2025-12-09 20:13:13

昆山汇票承兑,深受广大客户好评

2025-12-14 12:51:01 676次浏览

价 格:面议

1、附属的票据行为。

2、远期汇票付款人所为的票据行为。

3、表示愿意支付汇票金额的票据行为。

4、汇票付款人在汇票上所为的票据行为。

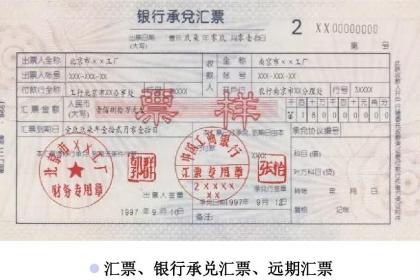

承兑汇票汇票按签发人不同,分为银行承兑汇票和商业承兑汇票两种,具体如下:

1、银行承兑汇票是指由在承兑银行开立存款账户的存款人签发,向开户银行申请并经银行审查同意承兑的,保证在指定日期无条件支付确定的金额给收款人或持票人的票据。银行承兑汇票后,应承担到期付款的责任,并按票面金额向承兑申请人收取一定的手续费。

2、商业承兑汇票是指收款人开出经付款人承兑,或由付款人开出并承兑的汇票。付款人承兑汇票时,应当在汇票正面记载"承兑"字样和承兑日期并签章,付款人承兑汇票不得附有条件,一经承兑,即承担到期付款的责任。

由于一般商业汇票的承兑人是企业和个人,其信誉不能被市场熟悉,故无法广泛流通。如果商业汇票经过银行承兑,则银行成为主要债务人,负有到期无条件付款的责任,则其信用大大增强,会为更多的投资者所信赖。

银行在处理承兑汇票及贴现时要向要求承兑人和贴现人收取一定的费用,其计算公式为:

汇票面额×汇票期限×贴现率/360天=贴现费用

汇票面额×汇票期限×佣金费率/360天=佣金

交纳贴现费用和佣金之后便是利用银行承兑汇票方式融资所要支付的费用。

商业汇票可以在出票时向付款人提示承兑后使用,也可以在出票后先使用再向付款人提示承兑。商业汇票的提示付款期限,自汇票到期日起10天。持票人应在提示付款期限内通过开户银行委托收款或直接向付款人提示付款。对异地委托收款的,持票人可匡算邮程,提前通过开户银行委托收款。持票人超过提示付款期限提示付款的,持票人开户银行不予受理。

(1)见票后定期付款的商业汇票应当自出票日起一个月内向付款人提示付款。见票后定期付款的汇票付款期限自承兑或拒绝承兑日起按月计算,并在汇票上记载。

(2)定日付款或者出票后定期付款的商业汇票,持票人应当在汇票到期日前向付款人提示承兑。定日付款的汇票付款期限自出票日起计算,并在汇票上记载具体的到期日。出票后定期付款的汇票付款期限自出票日起按月计算,并在汇票上记载。

(3)汇票未按照规定期限提示承兑的,持票人丧失对其前手的追索权。

承兑汇票的优点之一是具有较高的性和可靠性。因为承兑汇票是由银行或其他金融机构承兑的,具有更高的信用度和可信度。同时,承兑汇票的支付日期是提前确定的,这也使得受益人能够更好地规划资金流动,提高资金利用率。此外,承兑汇票的流通性也很高,受益人可以将汇票出售给其他人,从而获取更加灵活的资金运作方式。

另外,承兑汇票还具有一定的贷款作用。出票人可以将汇票作为抵押品向银行申请贷款,从而获得更多的资金支持。银行通常会将承兑汇票视为具有一定信用价值的资产,因此可以通过承兑汇票来获得更优惠的贷款利率和更高的贷款额度。

-

承兑是指汇票付款人承诺在汇票到期日支付汇票金额的票据行为。承兑是汇票特有的一种制度。因为汇票的出票人在出票时,是委托他人(付款人)代替其支付票据金额,而该付款人在出票时并未在票据上签章,并非票据债务人,无当然的支付义务。为使票据法律关系得以24-01-12 15:12:01

承兑是指汇票付款人承诺在汇票到期日支付汇票金额的票据行为。承兑是汇票特有的一种制度。因为汇票的出票人在出票时,是委托他人(付款人)代替其支付票据金额,而该付款人在出票时并未在票据上签章,并非票据债务人,无当然的支付义务。为使票据法律关系得以24-01-12 15:12:01 -

承兑汇票汇票按签发人不同,分为银行承兑汇票和商业承兑汇票两种,具体如下: 1、银行承兑汇票是指由在承兑银行开立存款账户的存款人签发,向开户银行申请并经银行审查同意承兑的,保证在指定日期无条件支付确定的金额给收款人或持票人的票据。银行承兑汇24-01-12 15:09:01

承兑汇票汇票按签发人不同,分为银行承兑汇票和商业承兑汇票两种,具体如下: 1、银行承兑汇票是指由在承兑银行开立存款账户的存款人签发,向开户银行申请并经银行审查同意承兑的,保证在指定日期无条件支付确定的金额给收款人或持票人的票据。银行承兑汇24-01-12 15:09:01 -

1.付款人对向其提示承兑的汇票,应当自收到提示承兑的汇票之日起3日内承兑或拒绝承兑。付款人在收到提示承兑汇票时,还应当向持票人签发收到汇票的回单。回单上应当记明汇票提示承兑日期并签章。2.承兑的记载事项。付款人承兑汇票的,应当在汇票正面记载24-01-12 15:06:02

1.付款人对向其提示承兑的汇票,应当自收到提示承兑的汇票之日起3日内承兑或拒绝承兑。付款人在收到提示承兑汇票时,还应当向持票人签发收到汇票的回单。回单上应当记明汇票提示承兑日期并签章。2.承兑的记载事项。付款人承兑汇票的,应当在汇票正面记载24-01-12 15:06:02 -

1、附属的票据行为。2、远期汇票付款人所为的票据行为。3、表示愿意支付汇票金额的票据行为。4、汇票付款人在汇票上所为的票据行为。1.自由承兑原则。汇票的付款人可以依自己独立的意思,决定是否进行承兑,不受出票人指定其为付款人的限制。即使付款人24-01-12 15:03:01

1、附属的票据行为。2、远期汇票付款人所为的票据行为。3、表示愿意支付汇票金额的票据行为。4、汇票付款人在汇票上所为的票据行为。1.自由承兑原则。汇票的付款人可以依自己独立的意思,决定是否进行承兑,不受出票人指定其为付款人的限制。即使付款人24-01-12 15:03:01 -

1、银行承兑汇票担保企业在从事国内贸易购买货物向银行申请开立承兑汇票时,由担保机构对汇票金额的全部或保证金敞口部分提供的担保。2、商业票据贴现担保商业票据贴现担保是企业将未到期的商业承兑汇票向银行申请贴现时,担保机构按票面金额为企业向银行提24-01-12 15:00:01

1、银行承兑汇票担保企业在从事国内贸易购买货物向银行申请开立承兑汇票时,由担保机构对汇票金额的全部或保证金敞口部分提供的担保。2、商业票据贴现担保商业票据贴现担保是企业将未到期的商业承兑汇票向银行申请贴现时,担保机构按票面金额为企业向银行提24-01-12 15:00:01 -

承兑汇票是指办理过承兑手续的汇票。即在交易活动中,售货人为了向购货人索取货款而签发汇票,并经付款人在票面上注明承认到期付款的“承兑”字样及签章。 承兑是汇票付款人承诺在汇票到期日支付汇票金额的票据行为。付款人承兑以后成为汇票的承兑人。24-01-12 14:57:01

承兑汇票是指办理过承兑手续的汇票。即在交易活动中,售货人为了向购货人索取货款而签发汇票,并经付款人在票面上注明承认到期付款的“承兑”字样及签章。 承兑是汇票付款人承诺在汇票到期日支付汇票金额的票据行为。付款人承兑以后成为汇票的承兑人。24-01-12 14:57:01 -

1、附属的票据行为。2、远期汇票付款人所为的票据行为。3、表示愿意支付汇票金额的票据行为。4、汇票付款人在汇票上所为的票据行为。承兑汇票汇票按签发人不同,分为银行承兑汇票和商业承兑汇票两种,具体如下: 1、银行承兑汇票是指由在承兑银行开立24-01-12 14:54:01

1、附属的票据行为。2、远期汇票付款人所为的票据行为。3、表示愿意支付汇票金额的票据行为。4、汇票付款人在汇票上所为的票据行为。承兑汇票汇票按签发人不同,分为银行承兑汇票和商业承兑汇票两种,具体如下: 1、银行承兑汇票是指由在承兑银行开立24-01-12 14:54:01 -

承兑是指汇票付款人承诺在汇票到期日支付汇票金额的票据行为。承兑是汇票特有的一种制度。因为汇票的出票人在出票时,是委托他人(付款人)代替其支付票据金额,而该付款人在出票时并未在票据上签章,并非票据债务人,无当然的支付义务。为使票据法律关系得以24-01-12 14:51:01

承兑是指汇票付款人承诺在汇票到期日支付汇票金额的票据行为。承兑是汇票特有的一种制度。因为汇票的出票人在出票时,是委托他人(付款人)代替其支付票据金额,而该付款人在出票时并未在票据上签章,并非票据债务人,无当然的支付义务。为使票据法律关系得以24-01-12 14:51:01 -

1.自由承兑原则。汇票的付款人可以依自己独立的意思,决定是否进行承兑,不受出票人指定其为付款人的限制。即使付款人与出票人存在一定的资金关系或依承兑协议,应为汇票进行承兑而未承兑,也只承担票据外责任。2.完全承兑原则。我国票据法第54条规定,24-01-12 14:48:01

1.自由承兑原则。汇票的付款人可以依自己独立的意思,决定是否进行承兑,不受出票人指定其为付款人的限制。即使付款人与出票人存在一定的资金关系或依承兑协议,应为汇票进行承兑而未承兑,也只承担票据外责任。2.完全承兑原则。我国票据法第54条规定,24-01-12 14:48:01 -

承兑汇票是指办理过承兑手续的汇票。即在交易活动中,售货人为了向购货人索取货款而签发汇票,并经付款人在票面上注明承认到期付款的“承兑”字样及签章。 承兑是汇票付款人承诺在汇票到期日支付汇票金额的票据行为。付款人承兑以后成为汇票的承兑人。24-01-12 14:45:01

承兑汇票是指办理过承兑手续的汇票。即在交易活动中,售货人为了向购货人索取货款而签发汇票,并经付款人在票面上注明承认到期付款的“承兑”字样及签章。 承兑是汇票付款人承诺在汇票到期日支付汇票金额的票据行为。付款人承兑以后成为汇票的承兑人。24-01-12 14:45:01 -

1.概念。提示承兑是指汇票的持票人,向汇票上所载的付款人出示汇票,请求其承诺付款的行为。由于提示承兑的目的仅在于请求付款人就是否承担到期付款义务加以确定,所以,对于提示人的资格一般无特别要求。2.提示承兑的期间。(1)对于定日付款或者出票后24-01-12 14:42:01

1.概念。提示承兑是指汇票的持票人,向汇票上所载的付款人出示汇票,请求其承诺付款的行为。由于提示承兑的目的仅在于请求付款人就是否承担到期付款义务加以确定,所以,对于提示人的资格一般无特别要求。2.提示承兑的期间。(1)对于定日付款或者出票后24-01-12 14:42:01 -

承兑是指汇票付款人承诺在汇票到期日支付汇票金额的票据行为。承兑是汇票特有的一种制度。因为汇票的出票人在出票时,是委托他人(付款人)代替其支付票据金额,而该付款人在出票时并未在票据上签章,并非票据债务人,无当然的支付义务。为使票据法律关系得以24-01-12 14:39:01

承兑是指汇票付款人承诺在汇票到期日支付汇票金额的票据行为。承兑是汇票特有的一种制度。因为汇票的出票人在出票时,是委托他人(付款人)代替其支付票据金额,而该付款人在出票时并未在票据上签章,并非票据债务人,无当然的支付义务。为使票据法律关系得以24-01-12 14:39:01 -

1.概念。提示承兑是指汇票的持票人,向汇票上所载的付款人出示汇票,请求其承诺付款的行为。由于提示承兑的目的仅在于请求付款人就是否承担到期付款义务加以确定,所以,对于提示人的资格一般无特别要求。2.提示承兑的期间。(1)对于定日付款或者出票后24-01-12 14:36:01

1.概念。提示承兑是指汇票的持票人,向汇票上所载的付款人出示汇票,请求其承诺付款的行为。由于提示承兑的目的仅在于请求付款人就是否承担到期付款义务加以确定,所以,对于提示人的资格一般无特别要求。2.提示承兑的期间。(1)对于定日付款或者出票后24-01-12 14:36:01 -

1.付款人对向其提示承兑的汇票,应当自收到提示承兑的汇票之日起3日内承兑或拒绝承兑。付款人在收到提示承兑汇票时,还应当向持票人签发收到汇票的回单。回单上应当记明汇票提示承兑日期并签章。2.承兑的记载事项。付款人承兑汇票的,应当在汇票正面记载24-01-12 14:33:02

1.付款人对向其提示承兑的汇票,应当自收到提示承兑的汇票之日起3日内承兑或拒绝承兑。付款人在收到提示承兑汇票时,还应当向持票人签发收到汇票的回单。回单上应当记明汇票提示承兑日期并签章。2.承兑的记载事项。付款人承兑汇票的,应当在汇票正面记载24-01-12 14:33:02 -

承兑汇票是指办理过承兑手续的汇票。即在交易活动中,售货人为了向购货人索取货款而签发汇票,并经付款人在票面上注明承认到期付款的“承兑”字样及签章。 承兑是汇票付款人承诺在汇票到期日支付汇票金额的票据行为。付款人承兑以后成为汇票的承兑人。24-01-12 14:30:01

承兑汇票是指办理过承兑手续的汇票。即在交易活动中,售货人为了向购货人索取货款而签发汇票,并经付款人在票面上注明承认到期付款的“承兑”字样及签章。 承兑是汇票付款人承诺在汇票到期日支付汇票金额的票据行为。付款人承兑以后成为汇票的承兑人。24-01-12 14:30:01 -

1、附属的票据行为。2、远期汇票付款人所为的票据行为。3、表示愿意支付汇票金额的票据行为。4、汇票付款人在汇票上所为的票据行为。1.概念。提示承兑是指汇票的持票人,向汇票上所载的付款人出示汇票,请求其承诺付款的行为。由于提示承兑的目的仅在于24-01-12 14:27:01

1、附属的票据行为。2、远期汇票付款人所为的票据行为。3、表示愿意支付汇票金额的票据行为。4、汇票付款人在汇票上所为的票据行为。1.概念。提示承兑是指汇票的持票人,向汇票上所载的付款人出示汇票,请求其承诺付款的行为。由于提示承兑的目的仅在于24-01-12 14:27:01 -

1、银行承兑汇票担保企业在从事国内贸易购买货物向银行申请开立承兑汇票时,由担保机构对汇票金额的全部或保证金敞口部分提供的担保。2、商业票据贴现担保商业票据贴现担保是企业将未到期的商业承兑汇票向银行申请贴现时,担保机构按票面金额为企业向银行提24-01-12 14:24:01

1、银行承兑汇票担保企业在从事国内贸易购买货物向银行申请开立承兑汇票时,由担保机构对汇票金额的全部或保证金敞口部分提供的担保。2、商业票据贴现担保商业票据贴现担保是企业将未到期的商业承兑汇票向银行申请贴现时,担保机构按票面金额为企业向银行提24-01-12 14:24:01 -

1.付款人对向其提示承兑的汇票,应当自收到提示承兑的汇票之日起3日内承兑或拒绝承兑。付款人在收到提示承兑汇票时,还应当向持票人签发收到汇票的回单。回单上应当记明汇票提示承兑日期并签章。2.承兑的记载事项。付款人承兑汇票的,应当在汇票正面记载24-01-12 14:21:01

1.付款人对向其提示承兑的汇票,应当自收到提示承兑的汇票之日起3日内承兑或拒绝承兑。付款人在收到提示承兑汇票时,还应当向持票人签发收到汇票的回单。回单上应当记明汇票提示承兑日期并签章。2.承兑的记载事项。付款人承兑汇票的,应当在汇票正面记载24-01-12 14:21:01 -

承兑是指汇票付款人承诺在汇票到期日支付汇票金额的票据行为。承兑是汇票特有的一种制度。因为汇票的出票人在出票时,是委托他人(付款人)代替其支付票据金额,而该付款人在出票时并未在票据上签章,并非票据债务人,无当然的支付义务。为使票据法律关系得以24-01-12 14:18:01

承兑是指汇票付款人承诺在汇票到期日支付汇票金额的票据行为。承兑是汇票特有的一种制度。因为汇票的出票人在出票时,是委托他人(付款人)代替其支付票据金额,而该付款人在出票时并未在票据上签章,并非票据债务人,无当然的支付义务。为使票据法律关系得以24-01-12 14:18:01 -

1、附属的票据行为。2、远期汇票付款人所为的票据行为。3、表示愿意支付汇票金额的票据行为。4、汇票付款人在汇票上所为的票据行为。 商业汇票可以在出票时向付款人提示承兑后使用,也可以在出票后先使用再向付款人提示承兑。商业汇票的提示付款期限,自24-01-12 14:15:01

1、附属的票据行为。2、远期汇票付款人所为的票据行为。3、表示愿意支付汇票金额的票据行为。4、汇票付款人在汇票上所为的票据行为。 商业汇票可以在出票时向付款人提示承兑后使用,也可以在出票后先使用再向付款人提示承兑。商业汇票的提示付款期限,自24-01-12 14:15:01