-

- 公司:

- 诚信江南信息咨询有限公司

-

- 联系:

- 王经理 蒋经理

-

- 手机:

-

15720886679

13862072497

13862067092

-

- 地址:

- 苏州312国道机电五金城旁

- 银行承兑汇票的出票人具备的条件159阅读 2025-12-09 20:15:12

- 银行承兑汇票贴现申请人应具备的条件152阅读 2025-12-09 20:14:36

- 承兑汇票贴现的详细流程如下175阅读 2025-12-09 20:14:08

- 银行承兑汇票金额所对应的的发票149阅读 2025-12-09 20:13:42

- 什么是电子银行承兑汇票?162阅读 2025-12-09 20:13:13

昆山商业承兑汇票贴现流程,交易便捷

2025-12-14 11:39:02 956次浏览

价 格:面议

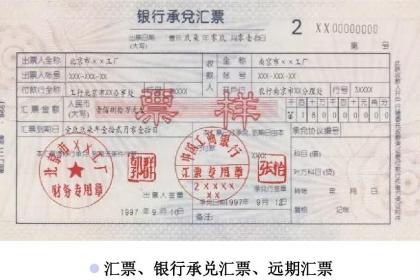

银行承兑汇票填写有严格的规范:

①双冠头票号,票据的区别识别码。

②一致性要求:出票人和收款人的全称填写不能涂改,不能错,漏,多字。

③日期及期限:日期必需是大写,出票日期与到期日之间的相隔期间不得大于6个月。注意大小月,闰年月的变化。

④汇票的面额:出票金额不得大于1000万元,大小写要一致。

⑤签章一致性:出票人印鉴是公章或财务专用章并加盖法人章,全称或简繁写必需与出票人一致。

⑥银行承兑人必须是汇票专用章,带出票行的行号/有出票行经办人员签章(或签名)。

签发银行承兑汇票必须记载下列事项:

(一)表明“银行承兑汇票”的字样;

(二)无条件支付的委托;

(三)确定的金额;

(四)付款人名称;

(五)收款人名称;

(六)出票日期;

(七)出票人签章。

(1)金额

确定的金额要求汇票上记载的出票金额必须确定,并且只能以金钱为标的,出票金额大写必须与小写金额一致,两者不一致的,票据无效。出票金额不得更改,更改的汇票无效。

使用规定颜色书写(打印除外)中文大写金额数字,应用正楷书写或行书填写,不得自造简化字,但繁体字可以受理。中文大写金额到元为止的一定要在写完的数字后面标写“整”或“正”字,“角”之后可以不写“整”或“正”字,“分”之后不写“整”或“正”字。中文大写金额数字前应标注明“人民币”字样,大写金额数字应紧接“人民币”字样填写,不得留有空白。阿拉伯小写金额数字应紧接“人民币”字样填写,不得留有空白。阿拉伯小写金额数字前面均应填写人民币符号“¥”,阿拉伯小写金额要认真填写,不得连写分辨不清。阿拉伯小写金额数字中间有“0”。中文大写应该依照汉语语言规律,金额数字构成严禁涂改的要求进行书写。承兑汇票小写金额必需同时记载,两者必需一致,两者不一致的票据视为无效票据。

票据的金额,出票或签发日,收款人名称不得更改,更改的票据无效。票据上的其他记载事项,原记载人可以更改,更改时应由原记载人在更改处签章证明。票据出票人在票据正面记载“不得转让”字样的票据不得转让,其直接手后再背书转让的出票人对其直接手后的背书人不承当保证责任,对背书人提示付款或委托收款的票据,银行不予受理。

(2)背书

背书是一种票据行为,是票据权利转移的重要方式。背书是一种要式形为,背书必须记载下列事项:

①被背书人名称

②背书人签章

银行承兑汇票的承兑章应为经中国人民银行批准使用的该银行汇票专用章加其法定代表人或其授权经办人的签名或盖章。付款人是银行承兑汇票的出票人在汇票上记载的委托其支付汇票金额的银行,付款人并非因出票人的支付委托即成为当然的票据债务人,而是必须经其承兑。在汇票承兑之前的付款人为出票人,在承兑之后的承兑银行就是付款人,是银行承兑汇票的主债务人。收款人是汇票上记载的受领汇票金额的初票据权利人。银行承兑汇票出票人必须签章,签章必须清楚。

银行承兑汇票贴现是指银行承兑汇票的贴现申请人由于资金需要,将未到期的银行承兑汇票转让于银行,银行按票面金额扣除贴现利息后,将余额付给持票人的一种融资行为。

一、申请人应具备的条件

(一)依法登记注册并有效的企业法人或其他经济组织,并依法从事经营活动;持有中国人民银行核发的“贷款卡”;

(二)与出票人或前手之间具有真实合法的商品交易关系并提供相关证明材料;

(三)在开户行开立结算账户;

(四)非银行承兑汇票的出票人;

(五)满足开户行要求的其他条件。

-

问题二:出票人申请开票-银行审批通过并完成了主机开票操作,但是收款人却没有可签收票据信息。原因:这可能是因为收款人电子票据功能开通出现了问题一的两个情况,或者是因为在出票申请人申请开票时选择了“自动提醒收票”,但是你查询的时候收款人没有开通22-03-31 01:36:01

问题二:出票人申请开票-银行审批通过并完成了主机开票操作,但是收款人却没有可签收票据信息。原因:这可能是因为收款人电子票据功能开通出现了问题一的两个情况,或者是因为在出票申请人申请开票时选择了“自动提醒收票”,但是你查询的时候收款人没有开通22-03-31 01:36:01 -

问题:背书人通过网上银行把电子票据背书转让出去了,但是对方没有可以签收的电子票据信息。原因:一是,背书人在背书时,被背书人的开户行应该是“XXX分行营业部”的,却选择了“XXX分行”。要知道“XXX分行”是没有组织机构代码号的,只有大额支付22-03-30 23:06:01

问题:背书人通过网上银行把电子票据背书转让出去了,但是对方没有可以签收的电子票据信息。原因:一是,背书人在背书时,被背书人的开户行应该是“XXX分行营业部”的,却选择了“XXX分行”。要知道“XXX分行”是没有组织机构代码号的,只有大额支付22-03-30 23:06:01 -

承兑是指汇票付款人承诺在汇票到期日支付汇票金额的票据行为。承兑是汇票特有的一种制度。因为汇票的出票人在出票时,是委托他人(付款人)代替其支付票据金额,而该付款人在出票时并未在票据上签章,并非票据债务人,无当然的支付义务。为使票据法律关系得以24-01-12 15:12:01

承兑是指汇票付款人承诺在汇票到期日支付汇票金额的票据行为。承兑是汇票特有的一种制度。因为汇票的出票人在出票时,是委托他人(付款人)代替其支付票据金额,而该付款人在出票时并未在票据上签章,并非票据债务人,无当然的支付义务。为使票据法律关系得以24-01-12 15:12:01 -

承兑汇票汇票按签发人不同,分为银行承兑汇票和商业承兑汇票两种,具体如下: 1、银行承兑汇票是指由在承兑银行开立存款账户的存款人签发,向开户银行申请并经银行审查同意承兑的,保证在指定日期无条件支付确定的金额给收款人或持票人的票据。银行承兑汇24-01-12 15:09:01

承兑汇票汇票按签发人不同,分为银行承兑汇票和商业承兑汇票两种,具体如下: 1、银行承兑汇票是指由在承兑银行开立存款账户的存款人签发,向开户银行申请并经银行审查同意承兑的,保证在指定日期无条件支付确定的金额给收款人或持票人的票据。银行承兑汇24-01-12 15:09:01 -

1.付款人对向其提示承兑的汇票,应当自收到提示承兑的汇票之日起3日内承兑或拒绝承兑。付款人在收到提示承兑汇票时,还应当向持票人签发收到汇票的回单。回单上应当记明汇票提示承兑日期并签章。2.承兑的记载事项。付款人承兑汇票的,应当在汇票正面记载24-01-12 15:06:02

1.付款人对向其提示承兑的汇票,应当自收到提示承兑的汇票之日起3日内承兑或拒绝承兑。付款人在收到提示承兑汇票时,还应当向持票人签发收到汇票的回单。回单上应当记明汇票提示承兑日期并签章。2.承兑的记载事项。付款人承兑汇票的,应当在汇票正面记载24-01-12 15:06:02 -

1、附属的票据行为。2、远期汇票付款人所为的票据行为。3、表示愿意支付汇票金额的票据行为。4、汇票付款人在汇票上所为的票据行为。1.自由承兑原则。汇票的付款人可以依自己独立的意思,决定是否进行承兑,不受出票人指定其为付款人的限制。即使付款人24-01-12 15:03:01

1、附属的票据行为。2、远期汇票付款人所为的票据行为。3、表示愿意支付汇票金额的票据行为。4、汇票付款人在汇票上所为的票据行为。1.自由承兑原则。汇票的付款人可以依自己独立的意思,决定是否进行承兑,不受出票人指定其为付款人的限制。即使付款人24-01-12 15:03:01 -

1、银行承兑汇票担保企业在从事国内贸易购买货物向银行申请开立承兑汇票时,由担保机构对汇票金额的全部或保证金敞口部分提供的担保。2、商业票据贴现担保商业票据贴现担保是企业将未到期的商业承兑汇票向银行申请贴现时,担保机构按票面金额为企业向银行提24-01-12 15:00:01

1、银行承兑汇票担保企业在从事国内贸易购买货物向银行申请开立承兑汇票时,由担保机构对汇票金额的全部或保证金敞口部分提供的担保。2、商业票据贴现担保商业票据贴现担保是企业将未到期的商业承兑汇票向银行申请贴现时,担保机构按票面金额为企业向银行提24-01-12 15:00:01 -

承兑汇票是指办理过承兑手续的汇票。即在交易活动中,售货人为了向购货人索取货款而签发汇票,并经付款人在票面上注明承认到期付款的“承兑”字样及签章。 承兑是汇票付款人承诺在汇票到期日支付汇票金额的票据行为。付款人承兑以后成为汇票的承兑人。24-01-12 14:57:01

承兑汇票是指办理过承兑手续的汇票。即在交易活动中,售货人为了向购货人索取货款而签发汇票,并经付款人在票面上注明承认到期付款的“承兑”字样及签章。 承兑是汇票付款人承诺在汇票到期日支付汇票金额的票据行为。付款人承兑以后成为汇票的承兑人。24-01-12 14:57:01 -

1、附属的票据行为。2、远期汇票付款人所为的票据行为。3、表示愿意支付汇票金额的票据行为。4、汇票付款人在汇票上所为的票据行为。承兑汇票汇票按签发人不同,分为银行承兑汇票和商业承兑汇票两种,具体如下: 1、银行承兑汇票是指由在承兑银行开立24-01-12 14:54:01

1、附属的票据行为。2、远期汇票付款人所为的票据行为。3、表示愿意支付汇票金额的票据行为。4、汇票付款人在汇票上所为的票据行为。承兑汇票汇票按签发人不同,分为银行承兑汇票和商业承兑汇票两种,具体如下: 1、银行承兑汇票是指由在承兑银行开立24-01-12 14:54:01 -

承兑是指汇票付款人承诺在汇票到期日支付汇票金额的票据行为。承兑是汇票特有的一种制度。因为汇票的出票人在出票时,是委托他人(付款人)代替其支付票据金额,而该付款人在出票时并未在票据上签章,并非票据债务人,无当然的支付义务。为使票据法律关系得以24-01-12 14:51:01

承兑是指汇票付款人承诺在汇票到期日支付汇票金额的票据行为。承兑是汇票特有的一种制度。因为汇票的出票人在出票时,是委托他人(付款人)代替其支付票据金额,而该付款人在出票时并未在票据上签章,并非票据债务人,无当然的支付义务。为使票据法律关系得以24-01-12 14:51:01 -

1.自由承兑原则。汇票的付款人可以依自己独立的意思,决定是否进行承兑,不受出票人指定其为付款人的限制。即使付款人与出票人存在一定的资金关系或依承兑协议,应为汇票进行承兑而未承兑,也只承担票据外责任。2.完全承兑原则。我国票据法第54条规定,24-01-12 14:48:01

1.自由承兑原则。汇票的付款人可以依自己独立的意思,决定是否进行承兑,不受出票人指定其为付款人的限制。即使付款人与出票人存在一定的资金关系或依承兑协议,应为汇票进行承兑而未承兑,也只承担票据外责任。2.完全承兑原则。我国票据法第54条规定,24-01-12 14:48:01 -

承兑汇票是指办理过承兑手续的汇票。即在交易活动中,售货人为了向购货人索取货款而签发汇票,并经付款人在票面上注明承认到期付款的“承兑”字样及签章。 承兑是汇票付款人承诺在汇票到期日支付汇票金额的票据行为。付款人承兑以后成为汇票的承兑人。24-01-12 14:45:01

承兑汇票是指办理过承兑手续的汇票。即在交易活动中,售货人为了向购货人索取货款而签发汇票,并经付款人在票面上注明承认到期付款的“承兑”字样及签章。 承兑是汇票付款人承诺在汇票到期日支付汇票金额的票据行为。付款人承兑以后成为汇票的承兑人。24-01-12 14:45:01 -

1.概念。提示承兑是指汇票的持票人,向汇票上所载的付款人出示汇票,请求其承诺付款的行为。由于提示承兑的目的仅在于请求付款人就是否承担到期付款义务加以确定,所以,对于提示人的资格一般无特别要求。2.提示承兑的期间。(1)对于定日付款或者出票后24-01-12 14:42:01

1.概念。提示承兑是指汇票的持票人,向汇票上所载的付款人出示汇票,请求其承诺付款的行为。由于提示承兑的目的仅在于请求付款人就是否承担到期付款义务加以确定,所以,对于提示人的资格一般无特别要求。2.提示承兑的期间。(1)对于定日付款或者出票后24-01-12 14:42:01 -

承兑是指汇票付款人承诺在汇票到期日支付汇票金额的票据行为。承兑是汇票特有的一种制度。因为汇票的出票人在出票时,是委托他人(付款人)代替其支付票据金额,而该付款人在出票时并未在票据上签章,并非票据债务人,无当然的支付义务。为使票据法律关系得以24-01-12 14:39:01

承兑是指汇票付款人承诺在汇票到期日支付汇票金额的票据行为。承兑是汇票特有的一种制度。因为汇票的出票人在出票时,是委托他人(付款人)代替其支付票据金额,而该付款人在出票时并未在票据上签章,并非票据债务人,无当然的支付义务。为使票据法律关系得以24-01-12 14:39:01 -

1.概念。提示承兑是指汇票的持票人,向汇票上所载的付款人出示汇票,请求其承诺付款的行为。由于提示承兑的目的仅在于请求付款人就是否承担到期付款义务加以确定,所以,对于提示人的资格一般无特别要求。2.提示承兑的期间。(1)对于定日付款或者出票后24-01-12 14:36:01

1.概念。提示承兑是指汇票的持票人,向汇票上所载的付款人出示汇票,请求其承诺付款的行为。由于提示承兑的目的仅在于请求付款人就是否承担到期付款义务加以确定,所以,对于提示人的资格一般无特别要求。2.提示承兑的期间。(1)对于定日付款或者出票后24-01-12 14:36:01 -

1.付款人对向其提示承兑的汇票,应当自收到提示承兑的汇票之日起3日内承兑或拒绝承兑。付款人在收到提示承兑汇票时,还应当向持票人签发收到汇票的回单。回单上应当记明汇票提示承兑日期并签章。2.承兑的记载事项。付款人承兑汇票的,应当在汇票正面记载24-01-12 14:33:02

1.付款人对向其提示承兑的汇票,应当自收到提示承兑的汇票之日起3日内承兑或拒绝承兑。付款人在收到提示承兑汇票时,还应当向持票人签发收到汇票的回单。回单上应当记明汇票提示承兑日期并签章。2.承兑的记载事项。付款人承兑汇票的,应当在汇票正面记载24-01-12 14:33:02 -

承兑汇票是指办理过承兑手续的汇票。即在交易活动中,售货人为了向购货人索取货款而签发汇票,并经付款人在票面上注明承认到期付款的“承兑”字样及签章。 承兑是汇票付款人承诺在汇票到期日支付汇票金额的票据行为。付款人承兑以后成为汇票的承兑人。24-01-12 14:30:01

承兑汇票是指办理过承兑手续的汇票。即在交易活动中,售货人为了向购货人索取货款而签发汇票,并经付款人在票面上注明承认到期付款的“承兑”字样及签章。 承兑是汇票付款人承诺在汇票到期日支付汇票金额的票据行为。付款人承兑以后成为汇票的承兑人。24-01-12 14:30:01 -

1、附属的票据行为。2、远期汇票付款人所为的票据行为。3、表示愿意支付汇票金额的票据行为。4、汇票付款人在汇票上所为的票据行为。1.概念。提示承兑是指汇票的持票人,向汇票上所载的付款人出示汇票,请求其承诺付款的行为。由于提示承兑的目的仅在于24-01-12 14:27:01

1、附属的票据行为。2、远期汇票付款人所为的票据行为。3、表示愿意支付汇票金额的票据行为。4、汇票付款人在汇票上所为的票据行为。1.概念。提示承兑是指汇票的持票人,向汇票上所载的付款人出示汇票,请求其承诺付款的行为。由于提示承兑的目的仅在于24-01-12 14:27:01 -

1、银行承兑汇票担保企业在从事国内贸易购买货物向银行申请开立承兑汇票时,由担保机构对汇票金额的全部或保证金敞口部分提供的担保。2、商业票据贴现担保商业票据贴现担保是企业将未到期的商业承兑汇票向银行申请贴现时,担保机构按票面金额为企业向银行提24-01-12 14:24:01

1、银行承兑汇票担保企业在从事国内贸易购买货物向银行申请开立承兑汇票时,由担保机构对汇票金额的全部或保证金敞口部分提供的担保。2、商业票据贴现担保商业票据贴现担保是企业将未到期的商业承兑汇票向银行申请贴现时,担保机构按票面金额为企业向银行提24-01-12 14:24:01 -

1.付款人对向其提示承兑的汇票,应当自收到提示承兑的汇票之日起3日内承兑或拒绝承兑。付款人在收到提示承兑汇票时,还应当向持票人签发收到汇票的回单。回单上应当记明汇票提示承兑日期并签章。2.承兑的记载事项。付款人承兑汇票的,应当在汇票正面记载24-01-12 14:21:01

1.付款人对向其提示承兑的汇票,应当自收到提示承兑的汇票之日起3日内承兑或拒绝承兑。付款人在收到提示承兑汇票时,还应当向持票人签发收到汇票的回单。回单上应当记明汇票提示承兑日期并签章。2.承兑的记载事项。付款人承兑汇票的,应当在汇票正面记载24-01-12 14:21:01